Membangun bisnis memang enggak bisa sembarangan. Apalagi jika bercita-cita menjadi leader di salah satu sektor di mana bisnis itu bergerak. Salah satu pencapaian luar biasa yang biasanya menjadi target perusahaan ataupun bisnis di dunia itu adalah ketika perusahaan menawarkan sahamnya untuk dibeli oleh masyarakat umum. Atau, yang dikenal dengan istilah perusahaan go public. Atau sering juga disebut tahapan IPO.

Yash, tahapan ini juga sering disebut dengan IPO–Initial Public Offering. Tak sembarang perusahaan boleh melakukan IPO, atau go public, sehingga sahamnya bisa diperjualbelikan di Bursa Efek Indonesia lo! Ada banyak syarat yang harus dipenuhi dan serentetan proses yang harus dilalui oleh perusahaan go public.

Nah, ini yang akan kita bahas sekarang. Siapa tahu nih, perusahaan kamu punya visi juga untuk melantaikan sahamnya di Bursa Efek Indonesia suatu kali nanti kan? Ada baiknya untukmu mengetahui syarat dan proses yang harus kamu jalani untuk bisa mewujudkannya.

Sebenarnya syarat dan proses untuk tahapan IPO ini bisa kamu baca sendiri juga secara detail di website milik Bursa Efek Jakarta. Tapi, kita akan coba tulis ulang dengan bahasa yang lebih mudah dipahami ya?

Apa itu IPO?

Meski sudah sedikit disinggung di atas, tapi ada baiknya kita mulai dari pengertian IPO dulu ya.

IPO–Initial Public Offering–adalah proses sebuah perusahaan untuk menawarkan sahamnya agar dapat dibeli oleh masyarakat umum melalui Bursa Efek untuk yang pertama kalinya.

Mengapa harus IPO?

Ada beberapa keuntungan yang bisa didapatkan oleh perusahaan go public atau tahapan IPO di lantai BEI. Di antaranya:

- Perusahaan akan mendapatkan modal dari masyarakat umum yang membeli sahamnya, tidak lagi harus menggunakan modal pribadi.

- Modal yang diperoleh melalui IPOT ini sangat besar, sehingga kesempatan untuk pengembangan bisnisnya juga bisa sangat besar. Siapa sih yang enggak mau bisnisnya berkembang pesat?

- Perusahaan yang sudah melantaikan sahamnya di BEI biasanya juga akan terkesan lebih prestisius, lebih diperhitungkan di sektornya.

- Perusahaan go public akan mendapatkan potongan pajak penghasilan dari pemerintah sebesar 5%.

- Pajak penjualan saham perusahaan terbuka juga lebih rendah ketimbang perusahaan non-Tbk.

Nah, dengan berbagai keuntungan ini, sudah pasti IPO bisa menjadi peluang (atau pertanda) bahwa suatu bisnis atau perusahaan siap ekspansi dan berkembang.

Perusahaan yang sudah melakukan tahapan IPO kemudian disebut sebagai Perusahaan Tercatat Bursa Efek Indonesia.

Tapi, untuk bisa IPO dan melantaikan saham di Bursa Efek memang enggak semudah itu. Ada berbagai syarat yang harus dipenuhi.

Syarat IPO

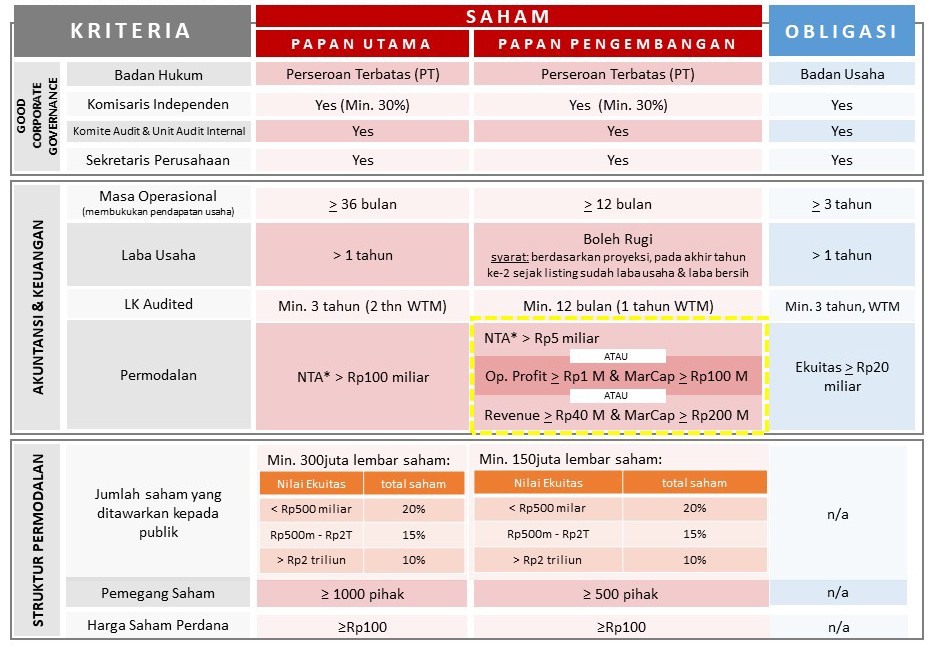

Seperti yang bisa kamu lihat secara detail di website milik BEI, syarat-syarat agar suatu perusahaan go public itu ada banyak. Infografis berikut merangkumnya dengan cukup jelas.

Kalau kamu cermati, ada 3 kriteria besar yang menentukan, yaitu good corporate governance (struktur kepemimpinan perusahaan yang baik), akuntansi dan keuangan, serta struktur permodalan. Masing-masing punya syarat-syarat dan kriteria lagi yang harus dipenuhi.

Kamu juga bisa melihat, kalau perdagangan saham di Bursa Efek Indonesia ini terbagi atas 2 papan, yaitu Papan Utama dan Papan Pengembangan. Tentang 2 papan saham di Bursa Efek ini pernah dibahas saat kita lagi ngobrolin beda pasar primer dan pasar sekunder yang lalu.

Papan utama berisi daftar perusahaan-perusahaan dengan bisnis yang sudah mapan, merupakan leader di sektornya, dengan harga saham yang lebih stabil–atau bahkan cenderung meningkat dari tahun ke tahun karena performa kerja yang juga naik.

Papan pengembangan berisi daftar perusahaan-perusahaan berkembang skala menengah. Pergerakan saham di papan perdagangan inilah yang cukup agresif. Konon, di sinilah saham-saham yang bisa “digoreng” atau dimainkan oleh broker, dan biasanya menjadi ajang trading yang dinamis.

Nah, kalau syarat-syarat di atas sudah dipenuhi, maka perusahaan pun siap untuk go public. Tapi prosesnya juga cukup panjang lo. Mari kita lihat.

Proses Perusahaan Go Public (Tahapan IPO)

1. Mengadakan RUPS

Sebelum benar-benar menawarkan saham untuk dibeli oleh masyarakat umum, perusahaan mengadakan RUPS–Rapat Umum Pemegang Saham–untuk mendapatkan izin perusahaan go public.

2. Menunjuk penjamin emisi

Setelah mendapatkan persetujuan dari RUPS, perusahaan lantas menunjuk penjamin emisi yang akan membantu proses perusahaan go public dan melakukan tahapan IPO. Penjamin emisi ini sering kali juga disebut dengan under writer. Pihak penjamin emisi harus sudah terdaftar di OJK.

Tugas penjamin emisi ini antara lain:

- Membantu penawaran saham pada sejumlah investor

- Membantu perusahaan menyiapkan berbagai dokumen yang diperlukan untuk proses IPO

- Membantu menyusun prospektus

- Merekomendasikan dan menunjuk beberapa perusahaan sekuritas sebagai agen penjual saham perdana.

- Menjamin penerbitan dan transaksi saham perdana perusahaan

3. Siapkan laporan keuangan lengkap

Setelah itu, perusahaan menyiapkan laporan keuangan yang lengkap. Beberapa pihak yang biasanya dilibatkan dalam proses penyusunan laporan keuangan ini adalah:

- Auditor eksternal, untuk mengaudit laporan keuangan perusahaan.

- Penilai. Kadang kala–jika dianggap perlu–perusahaan juga menunjuk pihak penilai juga yang akan menaksir nilai aktiva tetap perusahaan. Tapi penilai ini opsional sih, enggak setiap perusahaan ada. Tergantung kebijakan dan kondisi masing-masing.

- Konsultan hukum. Selain penilai, perusahaan juga melibatkan pakar hukum yang berspesialisasi di pasar modal untuk memberikan legal opinion, sebuah pandangan berdasarkan hukum mengenai kondisi perusahaan yang akan melakukan IPO.

- Notaris, untuk membantu membuat akta-akta serta dokumen yang diperlukan.

4. Mengajukan pendaftaran

Setelah dokumen lengkap, dan semua syarat sudah dipenuhi, maka perusahaan pun siap mendaftarkan diri untuk IPO di Bursa Efek Indonesia.

Proses pendaftaran perusahaan go public ini meliputi:

- Penyampaian dokumen pernyataan pendaftaran perdagangan saham kepada Otoritas Jasa Keuangan.

- Penyampaian permohonan pencatatan saham ke BEI

- Evaluasi syarat yang sudah dipenuhi oleh BEI dan OJK

Setelah mendapatkan persetujuan dari pihak BEI dan OJK untuk menawarkan saham, maka perusahaan pun siap melakukan tahapan IPO.

5. Penawaran saham

Ini dia tahapan IPO yang utama dari seluruh prosesnya. Yes, penawaran saham kepada investor-investor.

Investor dapat membeli saham perusahaan melalui agen-agen penjual yang sudah ditunjuk sebelumnya.

Kalau dilihat di kriteria perusahaan go public di atas, ada jumlah minimal saham yang ditawarkan pada publik kan ya? Yaitu minimal 300 juta lembar saham untuk perusahaan papan utama, dan minimal 150 juta lembar saham untuk perusahaan papan pengembangan. Kalau misalkan permintaan melebihi stok lembar saham yang ada, maka akan ada investor yang tidak akan mendapatkan jatah saham sesuai dengan pesanannya.

Misalnya begini. Perusahaan A mengeluarkan 150 juta saham. Ternyata peminat banyak, permintaannya menjadi 200 juta saham. Ada yang pesan 1000 lembar, 2000 lembar, dan seterusnya. Karena tidak mencukupi, maka bisa jadi si investor tidak mendapatkan 1000 lembar sesuai pesanan, tapi harus dikurangi supaya semua kebagian. Penjatahan ini disebut allotment.

Ya, kayak perdagangan komoditi pada umumnya gitu deh. Kondisi ini disebut oversubscribed.

6. Pencatatan saham

Setelah selesai proses transaksi saham perdana, kemudian dilakukan pencatatan saham tersebut di BEI. Saham (yang masih tersisa) akan dititipkan ke PT Kustodian Sentral Efek Indonesia (KSEI) untuk diperdagangkan setiap harinya.

Investor yang tidak bisa ikut dalam proses transaksi saham di pasar primer, bisa ikut bertransaksi di pasar sekunder, melalui mekanisme perdagangan pasar modal yang berlaku.

Nah, begitulah proses perusahaan go public, dan bisa memperjualbelikan saham secara umum di lantai Bursa Efek Indonesia.

Cukup panjang ya, tahapan IPO ini? Iyalah, tapi dengan berbagai keuntungan itu, maka melantaikan saham di BEI tetap menjadi cita-cita banyak perusahaan yang ingin menjadi besar.

Gimana? Tertarik untuk investasi saham? Bentar, simak dulu video berikut agar kamu tahu betul risiko investasi saham itu seperti apa.

Semoga pemaparan dalam artikel ini cukup jelas ya. Sampai ketemu di artikel berikutnya.

Jangan lupa untuk subscribe channel YouTube Diskartes dan juga Podcast Diskartes untuk berbagai ilmu perencanaan keuangan, investasi, dan ekonomi seru lainnya ya.

Sangat tertarik dan informatif sekali ingin mengajukan beberapa pertanyaan lagi