Assalamualaykum debitur!

Untuk urusan pinjam meminjam, orang kita bisa dibilang jago deh, apalagi sudah ada pinjaman online.

Banyak meme berkeliaran, memperlihatkan betapa susah nagih duit ke orang-orang yang pada pinjem. Singkat cerita, karena habit yang seperti itu, orang jadi males ngasih pinjeman dengan alasan takut duitnya tidak balik. Ye kan??

Era digital lain cerita, kalau mahluk hidup bernama manusia ogah minjemin, nah teknologi malah mengambil alih. Melalui perusahaan-perusahaan fintech, ternyata banyak institusi dan orang kaya yang masih demen ngasih pinjaman. Tentu saja mereka mengharap imbal hasil, bernama “bunga”.

Kenapa institusi dan orang ini mau ngasih pinjaman online?

Tidak lain karena angka Non Performing Loan (NPL) nya rendah. NPL sendiri berarti tingkat orang yang ga bayar utangnya, dimana kalau fintech di bawah 1% untuk tahun 2018. Bahkan di bawah NPL Bank yang di area 5%.

Itu dari sisi pemberi pinjaman, nah bagaimana dengan peminjam? Bunganya kan jauh lebih tinggi dibandingkan bunga Bank, kenapa mereka mau pinjam kesana? Mudah dan cepat.

Sudah paham kawan? Ketika ada orang yang bertanya kepada Anda kenapa bisnis fintech terutama P2P lending bisa tumbuh kencang, alesannya seperti yang saya sampaikan barusan. Sekarang level diskusi kita adalah bagaimana caranya, apabila Anda terpaksa pinjam uang ke fintech, agar tetap aman.

Debitur: Apa yang harus diperhatikan sebelum mengajukan pinjaman online?

1. Biaya pinjaman online

Biaya yang dimaksud disini tentu bunga, dimana besarnya bunga pinjaman online mencapai 20% per tahun. Pihak fintech menyebutkan bahwa tingginya bunga karena melibatkan investor dalam kapasitas pemberi pinjaman. Mereka menginginkan imbal hasil tinggi melebihi bunga Bank, dan kalau bisa memberi untung yang “nendang”. Kecepatan pencairan dan tingkat risiko juga dianggap mempengaruhi bunga tersebut.

Belum lagi si perusahaan fintech pasti mengutip management fee dong buat operasional. Biaya pengelolaan juga dimasukkan dalam komponen bunga.

Apakah benar demikian?

Sebenarnya saya tidak ambil pusing dengan alasan yang dijatuhkan, tapi masyarakat luas harus sadar bahwa biaya pinjaman online tidak murah. Segala tindakan memiliki konsekuensinya, termasuk meminjam uang. Apabila Anda terjebak, akan berbahaya.

Tulisan ini tidak untuk menakut-nakuti, tapi mengingatkan kepada Anda agar jangan iseng pinjem duit buat beli handphone. Selain depresiasi barang, kena pula bunga tinggi. Akhirnya justru rugi dua kali!

2. Jangan beli barang depresiasi tinggi

Membeli barang dengan tingkat depresiasi tinggi membuat Anda rugi berulang kali. Kita langsung ke contoh saja deh.

Misal Jenny mau beli smartphone seharga 10 juta, akhirnya mengajukan aplikasi pinjaman online. Dia mendapat utang sebesar 10 juta dengan bunga 20% setahun. Katakanlah depresiasi smartphone adalah 20% per tahun, berapa kerugiannya?

Dari sisi depresiasi, berarti harga smartphone turun 20% menjadi hanya 8 juta. Sementara dari sisi duit yang keluar, berarti 10 juta pinjaman ditambah bunganya menjadi 12 juta. Total kerugiannya 4 juta dong, dari 12 juta dikurang 8 juta.

3. Bayar Utang!

Jangan pernah mengira, karena begitu mudah meminjam trus Anda bisa seenaknya bawa lari uang pinjaman tanpa bayar. Meski debt collector sudah tidak boleh digunakan, beberapa waktu lalu masih ada perusahaan yang bekerja sama dengan mereka untuk menagih utang.

Artinya, Anda akan berhadapan dengan konsekuensi ketika memutuskan pinjam uang.

Kreditur: Risiko Investasi Pinjaman Online

Dari sisi pemberi pinjaman, potensi kehilangan seluruh uang ternyata ada. Mari kita lihat data dari Tiongkok berikut

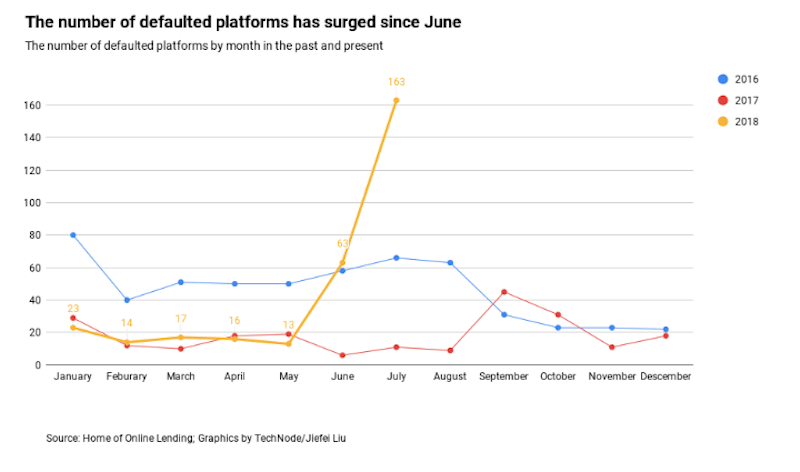

Tiongkok terkenal sebagai negara dengan pertumbuhan P2P Lending yang luar biasa cepat. Namun ironisnya, jumlah platform yang gagal selalu ada dan bahkan melonjak sangat tinggi pada Juni 2018.

Kisah di Tiongkok menjadi pembelajaran bagi fintech di Indonesia yang masih terhitung baru di tahun 2018. Oleh karenanya, agar tidak terjebak dengan permasalahan investasi, maka masyarakat pemberi pinjaman juga perlu berhati-hati menempatkan uangnya.

Langkah pertama tentu harus melihat, apakah si fintech sudah diberi lampu hijau dari OJK untuk menjalankan bisnisnya. Poin ini merupakan dasarnya, karena apabila telah diberi izin OJK, berarti paling tidak sudah memenuhi syarat perundang-undangan.

Kalau belum? Tinggal aja dulu.

Setelah screening awal, Anda tetap harus berhati-hati juga menentukan pilihan memberi pinjaman. Ibaratnya, alarm waspada musti selalu nyala, terutama jika bertemu kondisi sebagai berikut

-

- Platform P2P lending tidak memiliki informasi lengkap tentang perusahaan di websitenya.

-

- Respon yang diberikan buruk ketika Anda bertanya kebijakan atau meminta second opinion. Bisa dibilang si marketing hanya mempromosikan yang baik tanpa memberi tahu risiko cara kerjanya.

- Terlalu agresif dalam promosi, bahkan sampai berani memberi ‘garansi’. Padahal kita tahu, di bisnis ini tidak ada yang menjamin. LPS pun hanya menjamin maksimal 2 Miliar di BANK!

Prinsip “high risk, high return” betul-betul dipake lhoh! Ketika Anda memberi pinjaman, akan ada beberapa pilihan nih. Mau yang risiko rendah tapi kasih bunga kecil, atau risiko besar kasih bunga gede juga.

Kalau saya sih belum terlalu tertarik untuk investasi di P2P lending, tapi kalau Anda suka, silakan lihat dulu portofolio investasinya. Apabila ternyata saat ini portofolio Anda termasuk berisiko tinggi, maka ambil investasi jangan yang berisiko tinggi juga.

Ah, nampaknya pembahasan risiko cukup segini aja ya.

Wassalamualaykum debitur!

Keren2…. mencerahkan buat para pegiat startup…

Terima kasih ya atas apresiasinya

Terima kasih informasinya, berguna sekali bagi saya yang awam akan Fintech.

Artikel nya mudah di mengerti cara penulisannya dan bahasa nya dan