diskartes.com – <Sedang dalam tahap update, Terima Kasih>

diskartes.com – <Sedang dalam tahap update, Terima Kasih>

Assalamualaykum para pencari nafkah!

Bulan Maret memang bulannya pajak, meski sedang menunaikan liburan di kampung halaman, pikiran saya selalu kembali ke grup whatsapp SMA beberapa hari lalu yang isinya tidak jauh-jauh dari masalah perpajakan. Singkat cerita, di grup tersebut ada seorang dedengkot desainer grafis (sebut saja mas Wahyu) dan menanyakan cara pembayaran pajaknya. Beruntung sekolah kami ini berisi anak-anak yang lumayan pintar, jadi beberapa sukses menjadi pegawai pajak dan bisa membantu pertanyaan mas Wahyu ini.

Sebelumnya saya kurang berminat menulis pajak setelah artikel pajak jual beli saham dan ingin menulis tentang demo anti-online yang sedang marak, tetapi nampaknya artikel ini akan lebih berfaedah. Jadi sementara saya pending dulu rencana penulisan anti-online tersebut. Okay kembali ke desainer grafis, saya yakin pertanyaan mengenai pajak ini ada di kepala para desainer grafis Indonesia. Oleh karena itu, mari kita telaah pelan-pelan.

1. Apa hak Anda, wahai Wajib Pajak Desainer Grafis?

Tidak semua orang memahami pajak, Anda sebagai desainer grafis layak mendapat apresiasi untuk kesediaan membayar dan melaporkan pajak tepat waktunya. Jangan khawatir sahabat, institusi perpajakan tidak menutup mata akan kurangnya pengetahuan masyarakat umum. Mereka menyediakan Account Representative (AR) untuk setiap wajib pajak.

Dengan adanya AR ini, Anda berhak untuk mendapatkan bimbingan dan konsultasi perpajakan. Selain itu, tugas AR lainnya adalah menyelesaikan permohonan WP, memproses penyelesaian usulan pembetulan ketetapan pajak, dan penyelesaian usulan pengurangan PBB. Namun perlu diingat, perpajakan bukanlah ilmu yang sederhana dan setiap orang bisa menggunakan perspektif yang berbeda. Saran saya, minta kontak person AR yang menangani Anda, bisa dalam bentuk nomor handphone, email, atau nomor kantor dia. Akan mempermudah berkonsultasi jika terjadi masalah dengan pajak Anda di lain waktu. Dan apabila di kemudian hari ditangani AR yang berbeda, maka Anda bisa meminta bantuan AR sebelumnya untuk memberi penjelasan.

Perbedaan AR dan konsultan Pajak

Dengan segambreng tugas itu, muncul persepsi AR adalah konsultan pajak gratis bagi masyarakat. Well, ini salah Bung! AR memang memberi konsultasi perpajakan, tapi mereka tidak bekerja untuk Anda. Sedangkan konsultan pajak profesional bisa Anda pekerjakan untuk membuat ekspektasi pengecilan atas beban pajak seminimum mungkin dan menyetor pajak selama mungkin.

# Minta kontak person AR yang menangani Anda dan simpan baik-baik dalam buku agenda.

2. Profesi desainer grafis termasuk kategori pajak apa sih?

Setelah mempelajari KEP-536/PJ/2000, PER-17/PJ/2015, PP 46/2013, Ketentuan Umum Perpajakan dan bla bla bla lainnya (sumber yang dicari banyak bener bro!), saya sepakat dengan rekan-rekan DJP yang menyimpulkan bahwa profesi desainer grafis dikenakan pajak dengan tabel norma perkiraan penghasilan neto.

Saya mau menekankan bahwa norma penghitungan PER-17/PJ/2015 mulai berlaku pada tahun 2016, sedangkan pada tahun sebelumnya menggunakan norma penghitungan KEP-536/PJ/2000. Untuk kasus rekan saya yaitu penghitungan tahun 2015, maka menggunakan tabel norma sesuai KEP-536.

Sedangkan penulisan artikel ini bersifat ke depan, sehingga saya akan menggunakan peraturan terbaru dan terupdate. Dengan demikian, baik norma penghitungan maupun PTKP nya akan menggunakan aturan baru sesuai PMK 122/2015.

Memang sedikit membingungkan antara penggunaan norma penghitungan atau pajak final. Tetapi setelah dibaca dengan seksama, terdapat profesi dalam tabel norma perhitungan (Anda bisa download tabelnya dari google) yang sesuai dengan desainer grafis. Dalam tabel penghitungan norma, pada nomor 1233 terdapat uraian “JASA PERANCANGAN KHUSUS”.

Coba kita simak penjelasan di bagian norma penghitungan nomor 1233 ini:

“Kelompok ini mencakup usaha jasa perancangan khusus, seperti perancangan mode yang berhubungan dengan tekstil, pakaian jadi, sepatu, perhiasan, furnitur dan dekorasi interior lain serta barang mode lainnya seperti halnya barang pribadi atau rumah tangga; perancang industrial, yaitu penciptaan dan pengembangan desain dan spesifikasi yang mengoptimalkan penggunaan, nilai dan tampilan produk, termasuk penentuan bahan, konstruksi, mekanisme, bentuk, warna dan penyelesaian akhir permukaan produk, pendekatan kepada kebutuhan dan karasteristik manusia, keamanan, pengenalan pasar dan efisien dalam produksi, distribusi, penggunaan dan produksi; jasa perancang grafik dan kegiatan dekorasi interior.”

Berapa besaran norma? Berbeda-beda, bisa 32% apabila Anda berada di 10 ibukota provinsi yang telah ditentukan DJP, 31% untuk ibukota provinsi lainnya, dan 29% apabila di daerah lainnya. Jika saya di Magelang, berarti saya termasuk golongan 29%.

Anda kemungkinan akan bertanya-tanya, kenapa desainer grafis tidak masuk kategori PP 46/2013?

Apakah Anda tahu kenapa bahasa di Undang-Undang njelimet dan membuat ngantuk? Beberapa kali saya nongkrongin orang-orang sepuh bikin peraturan, hingga sampai pada kesimpulan: “semakin jelas sebuah kalimat dibuat, akan terlihat rumit jika hanya dibaca sekejap”. Ini masalah serius, Anda dan AR wajib untuk membaca sebuah kalimat berulang-ulang sebelum membuat keputusan.

Ketika menyelami lebih dalam PP 46/2013, nuansa kebatinan yang terbentuk adalah aturan ini ditujukan untuk kegiatan berjualan atau berdagang dan menetap di tempat yang diperbolehkan. Sedangkan freelancer atau desainer grafis, sudah memiliki tempat khusus di norma penghitungan.

Berikutnya setelah Anda mengetahui kategori pajak desainer grafis, maka hal yang harus dipahami adalah kewajiban pembayaran setiap bulan sesuai PPH Pasal 25. PPh Pasal 25 adalah pembayaran PPh secara angsuran, jumlahnya sebesar pajak yang terutang dibagi 12.

3. Bagaimana jika penghasilannya sudah dipotong pajak di negeri asing?

Beruntung kalian tinggal di Indonesia, pajak yang dipungut di luar negeri bisa menjadi faktor pengurang penghitungan pajak Anda. Namun syaratnya, harus dibandingkan antara pajak yang dibayar di luar negeri dengan pajak yang terutang. Pajak yang bisa menjadi faktor pengurang tidak boleh melebihi pajak yang terutang atas Penghasilan Kena Pajak (PKP), ketentuannya jelas kok di KMK 164/2002.

Bagaimana jika ternyata Anda telah bayar pajak lebih tinggi di luar negeri? Ikhlaskan saja kawan, kelebihan pembayaran tidak boleh Anda minta pengembalian atau diakui sebagai biaya yang mengurangi penghasilan. Hal ini dilarang oleh Kementerian Keuangan, di bawah ini kutipan aturannya (Pasal 2, KMK 164/2002):

“Jumlah kredit pajak paling tinggi sama dengan jumlah pajak yang dibayar atau terutang di luar negeri, tetapi tidak boleh melebihi jumlah tertentu.”

Selain itu, kutipan di atas juga menyampaikan bahwa cara mengkreditkan pajaknya adalah dengan memilih yang paling kecil dari perbandingan antara pajak yang terutang dengan rumus pajak luar negeri. Rumusnya [(pajak luar negeri/PKP)xPajak terutang].

4. Cara desainer grafis bayar pajak

Penjelasan di atas mudah-mudahan clear, sekarang kita masuk ke bagian prakteknya. Akan saya giring ke contoh, sehingga mudah Anda dipahami. Cukuplah Anda pusing memikirkan desain yang akan dibuat, tidak perlu ditambahin masalah pajak negeri ini.

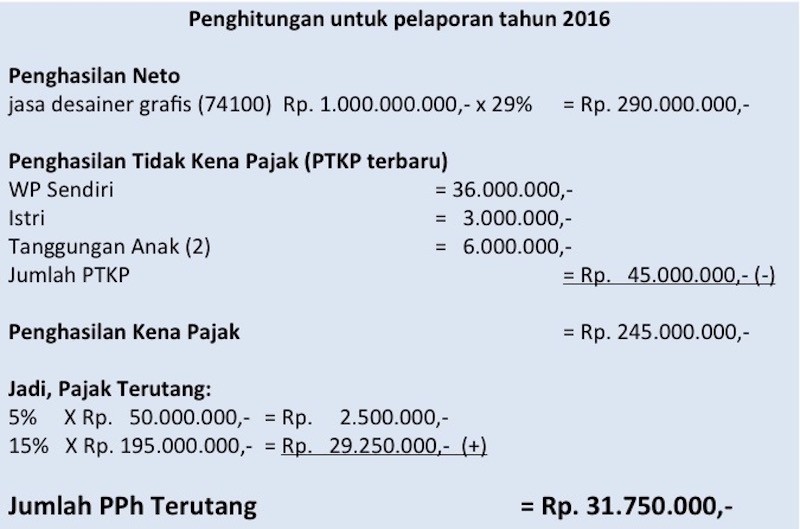

Contoh (Perhitungan di Bawah menggunakan PER-17/PJ/2015 karena untuk tahun 2016):

Mas Gombloh seorang desainer grafis, menikah dan memiliki dua anak. Dia berada di kota Magelang, dan peredaran bruto selama tahun 2016 sebesar Rp. 1.000.000.000,- . Selain itu Mas Gombloh telah menyampaikan pemberitahuan penggunaan Norma Penghitungan ke DJP 3 bulan sejak awal tahun 2016. Kemudian dia bertanya, berapa pajak saya dalam setahun?

Jawab: Apakah sudah selesai? Belum kawans, masih ada kewajiban Anda untuk membayar pajak setiap bulan berikutnya dengan menggunakan metode PPh Pasal 25. Dari contoh ini, PPh Pasal 25 yang wajib mas Gombloh bayarkan adalah sebesar Rp 2.646.000,- (Rp 31.750.000,- : 12 bulan).

Apakah sudah selesai? Belum kawans, masih ada kewajiban Anda untuk membayar pajak setiap bulan berikutnya dengan menggunakan metode PPh Pasal 25. Dari contoh ini, PPh Pasal 25 yang wajib mas Gombloh bayarkan adalah sebesar Rp 2.646.000,- (Rp 31.750.000,- : 12 bulan).

Wassalamualaykum para pencari nafkah!

Huweee. Lengkap-kap-kap-kap.

Makasih Mas. Dari dulu paling susah emang baca bahasa perundangan yang kalo salah nerjemahkan bikin keblinger. Huehehehe… Bermanfaat banget ini postingannya 😀

Wahaha…Makasih mas untuk pujiannya..

Wajar mas, bisa multi interpretasi kalo sembrono..

Jangankan temen-temen yang bukan di pemerintahan, orang pemerintahan kadang juga banyak pandangan..

Salam

wiih setuju banget nih, keren penjelasanya mas, beda emang desain grafis tuh wkwk

thanks kang hamacaan

walah baru tau saya kalau desainer grafis ada pajaknya 😀

salam kenal ya 🙂

yup mas..salam kenal

Kalo th pajak 2015 sudah terlanjur pakai PP 46 thn. 2013 trus gimana. Kan itu PJ 17 /2015 baru berlaku Di thn pjk 2016. Apa bisa langsung ganti pakai norma?

Seharusnya mengikuti peraturan terbaru ya..tapi sebelumnya, lebih bijak kalo mas/mba feli minta rekomendasi dari AR nya dulu.

Untuk case desainer grafis ini memang cukup unik, saya masih utang buat main ke temen2 pembuat peraturan untuk minta fatwa dari mereka.. Nantikan perkembangannya di blog ini ya mba.. 🙂

Mau urun komen nih gan…ada sdikit perbedaan pendapat…hehehe

Kenapa kita tidak masuk dalam PP 46/2013?

Saya setuju dengan artikel blog ini, krn Designer memiliki Keahlian Khusus…dan itu sudah jelas menggunakan Norma (walopun memang pada PP 46 pengecualiannya tdk terdapat kata2 “Graphic Designer” ..hanya ada notaris dokter arsitek dll..tapi sebenanya jelas banget ke profesian pekerjaan design)

Namun untuk pengkategorian KLU, mari kita lihat kutipan diatas —>

Coba kita simak penjelasan di bagian norma penghitungan nomor 1233 ini:

(KLU 74100 nih guys)

“Kelompok ini mencakup usaha jasa perancangan khusus, seperti perancangan mode yang berhubungan dengan tekstil, pakaian jadi, sepatu, perhiasan, furnitur dan dekorasi interior lain serta barang mode lainnya seperti halnya barang pribadi atau rumah tangga; perancang industrial, yaitu penciptaan dan pengembangan desain dan spesifikasi yang mengoptimalkan penggunaan, nilai dan tampilan produk, termasuk penentuan bahan, konstruksi, mekanisme, bentuk, warna dan penyelesaian akhir permukaan produk, pendekatan kepada kebutuhan dan karasteristik manusia, keamanan, pengenalan pasar dan efisien dalam produksi, distribusi, penggunaan dan produksi ;

(jasa perancang grafik dan kegiatan dekorasi interior.)”

yg saya kurung tersebut = 1 kalimat utuh mnurut saya karena tidak terpenggal tanda baca titik koma..

jadi perancang grafis (untuk konteks/perihal) kegiatan dekor interior

terlalu sedikit kata2 yg menjelaskan design grafis disitu

Saya awalnya jg sempet bingung membaca seluruh Peraturan Dirjen Pajak NO. PER-17/PJ/2015 yg diberlakukan mulai tahun 2016 ini…..(391 hlmn, pusing gan)

Karena bbrp temen saya bekerja Design Grafis yg nantinya masuk ke percetakan

Saya menemukan ini : No 376 dlm NPPN 2016 (KLU 18120)

JASA PENUNJANG PENCETAKAN

Kelompok ini mencakup usaha penjilidan lembar cetakan, misalnya menjadi buku,

brosur, majalah, katalog dan sebagainya, dengan melipat, memasang, menjahit,

merekatkan, menyatukan, penjilidan dengan perekat, perapihan dan gold

stamping; produksi composed type, plates atau cylinders, penjilidan buku;

—>> komposisi, pemasangan huruf, pemasangan foto, input data mencakup scanning

dan pengenalan karakter atau huruf optik, penyusunan elektronik; <>pembuatan gambar mencakup pemasangan image atau gambar (untuk proses pencetakan

mesin cetak dan offset) <> desain barang cetakan seperti sketsa, layout,

barang contoh dan sebagainya; < koq spt nya lbh condong ke interior yg lari nya ke produksi furniture itu td ya gan..

kdg designer grafis tdk ikut menentukan bahan jg lho? hanya dibayar design putus saja.

(no offense, just imho) NAH, BAGAIMANA gan kalo yg ini??

thanks atas share nya yg bermanfaat ini…

test..koq komen ku ga muncul ya…hehehe

Muncul bro..dimoderasi kok.. 😀

Mau urun komen nih gan…ada sdikit perbedaan pendapat…hehehe

Kenapa kita tidak masuk dalam PP 46/2013?

Saya setuju dengan artikel blog ini, krn Designer memang memiliki Keahlian Khusus…

dan itu sudah jelas menggunakan Norma (walopun memang pada PP 46 pengecualiannya tdk terdapat kata2 “Graphic Designer” ..hanya ada notaris dokter arsitek dll..tapi sebenanya jelas banget ke profesian pekerjaan design)

Namun untuk pengkategorian KLU, mari kita lihat kutipan diatas —>

**Coba kita simak penjelasan di bagian norma penghitungan nomor 1233 ini:

(KLU 74100 nih guys)

“Kelompok ini mencakup usaha jasa perancangan khusus, seperti perancangan mode yang berhubungan dengan tekstil, pakaian jadi, sepatu, perhiasan, furnitur dan dekorasi interior lain serta barang mode lainnya seperti halnya barang pribadi atau rumah tangga; perancang industrial, yaitu penciptaan dan pengembangan desain dan spesifikasi yang mengoptimalkan penggunaan, nilai dan tampilan produk, termasuk penentuan bahan, konstruksi, mekanisme, bentuk, warna dan penyelesaian akhir permukaan produk, pendekatan kepada kebutuhan dan karasteristik manusia, keamanan, pengenalan pasar dan efisien dalam produksi, distribusi, penggunaan dan produksi ;

(jasa perancang grafik dan kegiatan dekorasi interior.)”

yg saya kurung tersebut spt nya 1 kalimat utuh

krn mnurut saya tidak terpenggal tanda baca titik koma..

jadi disitu perancang grafis nya (untuk konteks/perihal) kegiatan dekor interior

terlalu sedikit kata2 yg menjelaskan detil design grafis disitu

dan tdk smua designer sampe tahap produksi, pengembangan design, termasuk penentuan bahan konstruksi bentuk warna dll..

eitss….ada jg lho designer tdk tau teknis, cm jasa design murni

nah…..

Saya awalnya jg sempet bingung membaca seluruh Peraturan Dirjen Pajak NO. PER-17/PJ/2015 yg diberlakukan mulai tahun 2016 ini…..(391 hlmn,..swer pusing gan)

Karena bbrp temen saya bekerja Design Grafis yg nantinya hasil design tsb lanjut ke produksi percetakan

Saya menemukan ini : No 376 dlm NPPN 2016 (KLU 18120)

JASA PENUNJANG PENCETAKAN

Kelompok ini mencakup usaha penjilidan lembar cetakan, misalnya menjadi buku,

brosur, majalah, katalog dan sebagainya, dengan melipat, memasang, menjahit,

merekatkan, menyatukan, penjilidan dengan perekat, perapihan dan gold

stamping; produksi composed type, plates atau cylinders, penjilidan buku;

–>>komposisi, pemasangan huruf, pemasangan foto, input data mencakup scanning

dan pengenalan karakter atau huruf optik, penyusunan elektronik; pembuatan

gambar mencakup pemasangan image atau gambar (untuk proses pencetakan

mesin cetak dan offset); <>desain barang cetakan seperti sketsa, layout, barang contoh dan sebagainya; <<–

dan kegiatan grafis lainnya seperti die-sinking dan die-stamping, penggandaan huruf braille, pemukulan dan pengeboran, penyulaman timbul, pemvernisan dan pelapisan, penyisipan dan pelipatan.

Pada KLU 18120 ini ada 2 kalimat penjabaran design (yg lanjut ke proses produksi offset n pencetakan khususnya), meskipun ada jg sanggahan designer ga selalu sampe teknis & produksi..

Nah, gimana nih…koq blm ada yg sreg jg aku …wkwkkwk…

(no offense lho gan…, just imho) BAGAIMANA kalo yg ini bgitu??

sapa tau ada sharing dr pakar 😀

thanks atas share nya yg bermanfaat ini gan…

SUKSES untuk SEMUA DESIGNER DISINI :))

Challenging bro, dari DJP yak.. 😀

Pertama, sampai sekarang saya masih memandang ini masuk norma sampe nemu jawaban yang memuaskan nanti. Kemarin ketemu orang pusat DJP, tapi lupa bertanya problem ini. Maaf ya para pembaca

Yang kedua, beberapa kali saya ikut pembuatan UU (meski bukan UU perpajakan), yang dimaksud “dan” itu setara dengan “koma”. Dimana artinya membedakan antara

1. jasa perancang grafik

2. kegiatan dekorasi interior.

Oleh karena itu, menurut saya desainer grafis (baik yang ga sampe teknis atau sampe), masih masuk yang 1233. Core nya desainer itu kan produk desain. Jadi ketika produk itu muncul dan menghasilkan, sudah layak dikenakan norma 1233.

Jawaban sementara saya demikian. Monggo kalo ada masukan lagi, apalagi kalo mau nulis tentang pajak disini. 😀

Thanks loh

Salam kenal. Saya pemerhati mengenai desain grafis sejak berita desa salaman magelang dengan prestasi desain grafis diangkat kelomba …… saya lupa apa namanya. Mengagumkan.

Suatu saat saya ingin kesana untuk melihat langsung.

Bro tentu sangat mengenal desa salaman ya.

Mengenai perpajakan tersebut saya agak beda pendapat karena pp 46 adalah ketentuan khusus lex specialis yang diutamakan dari ketentuan umum.

salam kenal. tentu bro, desa salaman bagian dari magelang. tempat kelahiran saya

beberapa teman merupakan pionir desainer grafis dsana.

Beda pendapatnya gmn? subject to discuss kok.. Tks mampir

Pp 46 kan ketentuan khusus lex specialis dan merujuk pmk 107/pmk.011/2013 pasal 2 ayat 3 berbunyi menyebut “meliputi” artinya kan limitatif. Demikian jasa desain grafis tidak termasuk yang dikecualikan karenanya pemahaman saya menggunakan pp 46.

Saya pernah baca di pajaktaxes.blogspot.co.id juga ada pertanyaan graphic designer lepas apa terkena pp 46 dijawab kena karena usaha tersebut tidak dikecualikan. Pertanyaan dan jawab tersebut awal awal berlakunya pp 46. Mohon direchek lagi.

Ini berdasar pemahaman saya yang terbatas yang tidak mempunyai background perpajakan. Hanya berdasar membaca ketentuan diatas yang mencantumkan detail jasa yang tidak boleh itu sudah limitatif.

Ya pada akhirnya lebih baik ikuti AR seperti bro sampaikan.

Tks

Weew, pemahaman pajak terbatas tapi analisis oke punya, pasti anak hukum

Thanks a lot buat inputnya mas, saya sedang baca2 link yang bro sampaikan

Masih belum bisa menjawab sekarang, karena pandangan tentang norma kok masih nempel.

Akan saya kontak langsung jika ada update.

Bro sekalian saja sbg tambahan perenungan. Desain grafis ini kan usaha kreatif freelance anak muda justru didorong pemerintah saaat ini agar ekspansif ke pasar global. Memang pengamatan saya ketentuan perpajakan bisa timbul persepsi berbeda. Ini masalah besar yang memungkinkan tafsir salah perhitungan tarifnya.

Pertanyaan yang perlu direnungkan

1. Apa menggunakan pajak final pp 46. Mayoritas yang saya tanya gunakan pp 46 karena memang tidak dikecualikan.

2. Bgmn klo ekspansif global (ekspor jasa) apakah pembayaran dari klien / pembeli luar negeri itu termasuk penghasilan dalam negeri ataukah penghasilan luar negeri. SPT tahunan orang pribadi kan terpisah kolom penghasilan DN dan kolom LN. Mayoritas yang saya tanya “dilihat dari lokasi usaha” jadi karena usaha di Indo sekalipun pengguna jasa ada diluar negeri tetap sebagai penghasilan DN. Nampaknya sinkron contoh no 2 lampiran pmk 107 /pmk.011/2013 tentang toko butik di batam dan singapura.

Klo jawaban pembayaran dari klien diluar negeri dianggap sebagai penghasilan LN maka tidak boleh gunakan pp 46 sesuai pmk 107 pasal 3 ayat 2b.

Untungnya dari mayoritas pendapat dan contoh no.2 lampiran pmk 107 tersebut jelas merujuk lokasi usaha bukan aliran dananya.

Dan pemahaman saya penghasilan LN itu seperti TKI, sewakan asset diluar negeri, deviden perusahaan diluar negeri itu lokasi usaha memang disana jadi penghasilan LN.

3. Klo debat penghasilan DN atau LN. Klo terlanjur sebagai DN. Apakah terdapat selisih perhitungan pajak. Ada yang berpendapat tidak karena dibedakannya sebagai penghasilan LN adalah agar memungkinkan reimburse pembayaran pajak tentu butuh bukti potongnya. Menurut ybs pemerintah tidak bermaksud pungut pajak lebih besar atas penghasilan LN dibanding pungut pajak penghasilan DN. Apa benar filosofi ini ?

Saya terus terang bingung bro. Hal tersebut relevan seperti dorongan agar eksport, gagasan kerjasama dengan alibaba dsb.

Bro yang bisa bantu nih. Tks

Halo Pak Tri..

Kebetulan banget ngingetin dengan komen

Saya beberapa waktu kemarin ditelepon sama kawan di Pajak

Dan setelah pembicaraan yang cukup lama, ternyata beliau bilang tulisan saya ini perlu untuk diperbarui. Kata beliau pajak untuk desainer grafis menggunakan PP 46. Tapi saya masih butuh waktu untuk meyakinkan diri sendiri hingga pada akhirnya merombak isi tulisan ini.

Kenapa?

Karena syaratnya kan untuk masuk PP 46 ini harus berlokasi. Kalo desainer grafisnya punya lokasi mungkin bisa, tapi klo nggak?

Nampaknya yang harus diperbaiki disini adalah makna desainer grafis sendiri. Jika desainer logo seperti contoh di atas, masih menggunakan norma. Lain jika sudah dalam lembaga yang punya tempat permanen

Terus terang Pak, kalo untuk filosofi kurang tepat saya menjawabnya. Tentu temen-temen Gatsu atau kantor pusat DJP lebih memiliki wewenang menerangkan mengenai dasar filosofi aturan main ini.

Trims untuk masukannya Pak

Salam kenal bro,

agak bingung dikit ini. mau nanya.

“Apakah sudah selesai? Belum kawans, masih ada kewajiban Anda untuk membayar pajak setiap bulan berikutnya dengan menggunakan metode PPh Pasal 25. Dari contoh ini, PPh Pasal 25 yang wajib mas Gombloh bayarkan adalah sebesar Rp 2.646.000,- (Rp 31.750.000,- : 12 bulan).”

ini artinya bulan berikutnya pembayaran perbulannya Rp 2.646.000. Bagaimana dengan pembayaran buat mereka yang freelancer, penghasilan khan tidak tetap. Apa berlaku tax refund disini?

Pertanyaan berikutnya: untuk web developer masuk norma mana yah? agak bingung ini. termasuk desain grafis kah?

Terima kasih infonya.

Halo mas Erwin, untuk tahun ini artikel ini harus ada beberapa yang akan disesuaikan. Ditunggu ya untuk update nya.

Bisa saja apabila terjadi lebih bayar, nah kalau untuk teknisnya bisa langsung ke AR yang biasa menanganin bro Erwin.

Terima kasih

Kapan diupdate lagi nih artikelnya mas?

Saya masih menunggu pencerahan dari pihak-pihak terkait. 🙂

Lumayan mencerahkan buat saya yang freelancer ini. Tapi saya belum ngerti di perhitungan contoh kasusnya itu. Di bagian “Pajak Terhutang” dengan hitung2an 5% x 50 juta dst itu angkanya darimana yah?

halo saya ricky,

maaf jika kata2 saya ada mengulang apa yg bapak sudah jelaskan..

karena saya tidak mengerti…

saya seorang designer grafis freelancer, di mana tiap bulan pendapatan saya sangat tidak merata..

saya juga mengurus percetakan brosur , spanduk, buku menu, kartunama dan sebagainya (menggunakan jasa vendor percetakan)

yng saya ingin tanyakan..

jadi brp persen pajakyg harus saya bayar?

apakah ada link diamana saya bisa lihat daftar norma % di kota saya (saya di medan)?

29% per tahun?

berarti 2.5% bulan? bgt kah?

atau 2,5% per project?

Saya juga mempunyai pertanyaan yang sama.

Dari Komen yang terakhir, Desain grafis / illustrator termasuk 1%?

Dan apakah itu sama bila kita mempunyai pegawai di rumah?

berapa jumlah maksimal pegawai nya?

Terima kasih,

DHika

Happy New Year 2019 hehehe…

Ternyata per 1 Juli 2018 sudah terbit PP No. 23 yg pada intinya menurunkan Tarif Pajak Penghasilan (PPh) atas

Penghasilan dari Usaha yang Diterima atau Diperoleh Wajib Pajak (WP) yang Memiliki Peredaran Bruto Tertentu (tidak melebihi 4,8 M) dari 1% ke 0,5% serta mencabut PP No. 46 Tahun 2013 v(^^,)

Nah, kemudian ada plusnya, yaitu pada Pasal 3 ayat (2) huruf a yang “memberikan keleluasaan” (dapat memilih) bagi WP untuk memilih mau pakai PP 23 Tarif 0,5% atau Tarif Pasal 17 dst. (Norma). Selain itu, pelunasan PPh Terutang menggunakan mekanisme sebagaimana diatur dalam PP 23 tsb. dibatasi paling lama 7 tahun bagi WP Orang Pribadi / 4 tahun bagi WP Badan Koperasi, CV, Firma / 3 tahun bagi WP Badan PT (cek Pasal 5). Dalam penjelasannya, disebutkan bahwa “Pemberlakuan jangka waktu tertentu dimaksudkan sebagai masa pembelajaran bagi Wajib Pajak untuk dapat menyelenggarakan pembukuan sebelum dikenai Pajak Penghasilan dengan rezirn umum”.

Nah lagi, mohon dikoreksi jika ada kekeliruan.

Terkait penerapan pengenaan pajak penghasilan utk profesi desainer grafis, saya berpendapat secara pragmatis saja bahwa masing-masing desainer membandingkan saja mana yg lebih menguntungkan bagi desainernya hehehe… ya kalau mau pakai istilah yg lebih formal: “mana yg lebih ringan pembebanan pajaknya” antara mengunakan Norma dengan PP 23 sebsar 0,5% dari Omzet sebulan. Misal, coba dihitung secara global dengan peredaran usaha 4,8 M menggunakan Norma dan PP 23, berapa masing-masing nilai PPh Terutang?! Tapi ini cuman saran secara pribadi saja, tidak mewakili institusi manapun, hanya sebagai mantan pelanggan majalah desain grafis aja hehehe…

Karena bicara masalah perpajakan di Indonesia saat ini adalah tentang Perjalanan Kesadaran. Sejauh tidak melanggar ketentuan, sepengetahuan saya perencanaan pajak adalah sesuatu yang… yah katakanlah sah-sah saja.

Terima kasih utk mas Diskartes sudah bikin artikel ini. Semoga Desain Grafis karya anak bangsa makin maju, berkembang dan berkontribusi nyata dlm perekonomian dan kesejahteraan rakyat hehehehe… amin amin…

Terima kasih untuk masukannya ya.. Super duper lengkap

Selamat siang Pak. Terima kasih untuk tulisannya.

Saya ingin menanyakan terkait dasar pengenaan pajak untuk perusahaan jasa desain rumah, villa, hotel, kantor dan lainnya, Apakah harus dikenakan PPN 10% dan PPh final 0.5? Terima kasih

Pak, terima kasih artikelnya lengkap dan membantu. Izin bertanya, bila menggunakan norma, apakah WP mengirimkan pencatatan pembukuannya? Seperti apa contohnya? Terima kasih.